Labellisé PEPS

Solidité financière

Garantie financière

Partenaire de confiance

Le prélèvement à la source en portage salarial est identique à celui du salariat classique. Conformément à la législation en vigueur depuis janvier 2019, votre impôt sur le revenu est directement prélevé sur votre salaire. Chaque mois, l’administration communique à votre société de portage salarial le taux applicable vous concernant. Ce taux sera appliqué et répercuté directement sur votre bulletin de salaire.

Le prélèvement à la source, comme son nom l’indique, prend l’impôt dû directement sur votre salaire tous les mois. Ainsi, le paiement de votre impôt est étalé sur douze mois et le décalage d’un an supprimé. Vous continuez à déclarer chaque printemps vos revenus de l’année précédente à l’administration fiscale. C’est sur cette base que l’administration fiscale va pouvoir calculer votre taux de prélèvement.

Elle s’appuie sur les données renseignées chaque année dans votre déclaration: revenus, charges déductibles, personnes à charge, changements de situation ou toutes dépenses ouvrant droit à crédit d’impôt, etc. Votre taux d’imposition peut être différent selon les cas:

Le taux personnalisé :

Le taux personnalisé correspond au taux d’imposition appliqué automatiquement aux revenus, il est calculé chaque année par la DGFiP (Direction générale des finances publiques), l’administration fiscale, à partir de votre dernière déclaration de revenus. Il est personnalisé car il est calculé selon les éléments que vous avez renseigné et qui sont à la connaissance du fisc. Par exemple : votre taux personnalisé en septembre 2020 sera calculé selon votre déclaration de revenu en 2019. Vous pouvez revoir votre taux personnalisé à tout moment sur votre espace en ligne « Gérer mon prélèvement à la source » sur impots.gouv.fr .

Le taux neutre :

Le taux neutre s’applique en cas d’absence de taux personnalisé pour les nouveaux arrivants dans une entreprise tant que l’administration fiscale n’a pas transmis à l’employeur le taux à appliquer. Vous pouvez également choisir de ne pas communiquer votre taux personnalisé à votre employeur. En revanche ce taux est souvent un peu plus élevé que votre taux personnalisé.

Vous pouvez également ne pas être imposable, dans ce cas votre société de portage vous attribuera le taux neutre de 0%.

La société de portage est votre employeur, mais n'intervient pas dans la gestion de votre impôt sur le revenu. Néanmoins, un interlocuteur dédié peut vous conseiller sur les démarches à suivre.

Toutes les démarches relatives à la gestion de votre prélèvement à la source comme modifier son taux, signaler un changement doivent se faire auprès du service des impôts via leur site www.impots.gouv.fr accessible depuis votre espace particulier.

Il s’agit ici de définir le type de contrat établi entre le consultant porté et la société de portage salarial, soit pour un contrat à durée déterminé (CDD) soit pour un contrat à durée indéterminé (CDI). Ce contrat détermine les conditions de travail du salarié porté. Dès sa signature, le consultant peut démarrer sa mission. Il y a toutefois quelques spécificités entre les deux contrats, le CDD ne doit pas excéder 18 mois.

Le Contrat à Durée Déterminée

Le contrat à durée déterminée (CDD) en portage salarial ne peut être renouvelé que deux fois et ne peut pas excéder 18 mois au total. En plus des différentes clauses déjà spécifiés dans le CDD classique, en portage cela présente quelques spécificités supplémentaires :Les modalités de rémunérations prévues

L’expertise et les compétences détenues par le consultant

Le détail de prestation effectuée en CDD

Le Contrat à durée Indéterminée

Le contrat à durée indéterminée (CDI) en portage salarial s’apparente au CDI classique. Il contient une clause vous permettant de bénéficier d’un droit à la formation. Contrairement au CDI classique, le CDI en portage salarial ne mentionne pas de salaire mais uniquement les conditions de versement de la rémunération du consultant.

Il y a également un autre point qui différencie le CDD et le CDI classique de ceux du portage salarial, c’est le fait qu’il n’existe aucun lien de subordination entre vous et la société de portage salarial. En revanche, la société de portage à un droit de regard sur les prestations négociées par le consultant, et peut également apporter des recommandations.

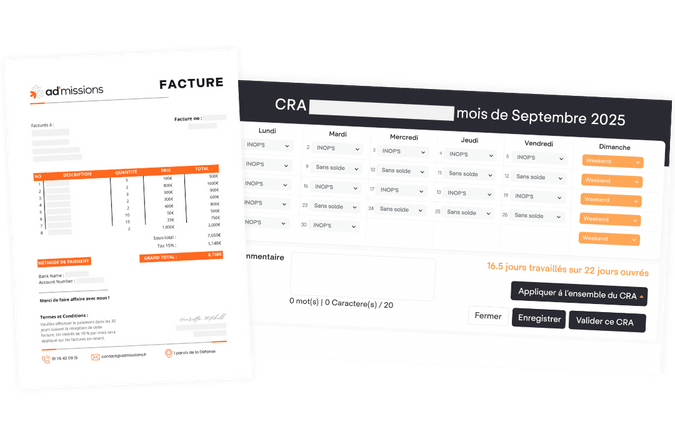

Tous les mois, vous devez effectuer un compte rendu d’activité (CRA), à faire signer par le client (pour permettre la rémunération), il peut se faire directement en ligne sur votre espace consultant dédié.

Toute activité professionnelle génère des frais, que ce soit pour la prospection, pour les déplacements ou tout simplement pour votre abonnement internet. Contrairement au régime de micro-entrepreneur qui ne peut pas déduire de frais, les frais professionnels peuvent faire l’objet d’un remboursement.

Nous définissons deux types de frais en portage salarial, les frais liés à votre mission et les frais liés à votre activité d’indépendant.

Les frais professionnels en portage salarial

Les frais professionnels regroupent les frais liés à votre activité de consultant indépendant et ils ne sont pas facturés au client. Ils représentent les dépenses nécessaires au bon fonctionnement de votre activité. Ces frais sont exonérés de cotisations salariales et ne sont pas soumis à l’impôt sur le revenu (sous certaines conditions).

La prise en charge des frais de fonctionnement doit être inférieur ou égale au plafond défini par l’URSAFF et ne doit pas dépasser 30% de la rémunération brute versée ou 15% de la facturation.

Ces frais peuvent représenter un complément de revenu non négligeable de votre salaire net. N’hésitez pas à les inclure dans votre simulation.

Voici quelques exemples de frais de fonctionnement :

Participation aux frais d’abonnements téléphoniques et internet

Les dépenses en communication (nom de domaine, compte premium LinkedIn, hébergement de votre site internet)

Un abonnement à un espace de coworking

Les achats de fournitures et de petit matériel

Participation à l’abonnement aux transports en commun

Les frais de prospection commerciale (un déplacement pour rencontrer un client)

Les frais de mission en portage salarial

Contrairement aux frais de fonctionnement les frais de mission ne sont pas plafonnés et vous sont restitués dans leur intégralité dans la limite des plafonds définis par l’URSAFF.

Les frais de missions comprennent tous les frais liés à votre mission et négociés au préalable avec votre client, en plus de vos honoraires et ils figurent dans votre contrat commercial.

Tous les justificatifs des frais de mission sont à fournir au client.

Voici quelques exemples de frais de mission :

Les frais de déplacement (transports en communs, avion, taxi etc.)

Les frais kilométriques

Les repas professionnels

L’hébergement (hôtel, si vous devez vous éloigner de votre domicile)

Tous les mois vous devez déclarer vos frais à votre société de portage salarial. Une application spécifique vous permet de saisir vos frais en photographiant la dépense avec votre mobile et de l’enregistrer. La déclaration des frais est simple et efficace.

Ad’missions se réserve le droit de ne pas rembourser des frais qui présenteraient un risque social ou fiscal pour vous ou l’entreprise conformément au cadre légal. Votre chargé de compte effectuera un contrôle tous les mois.

N’hésitez pas à effectuer plusieurs simulations pour comparer votre revenu net optimisé avant pas avec et sans frais.

SUIVEZ-NOUS

Qui sommes-nous ?